終身型、定期型といった医療保険のタイプ別に違いや特徴を解説

目次

保険っていつまで続くの?

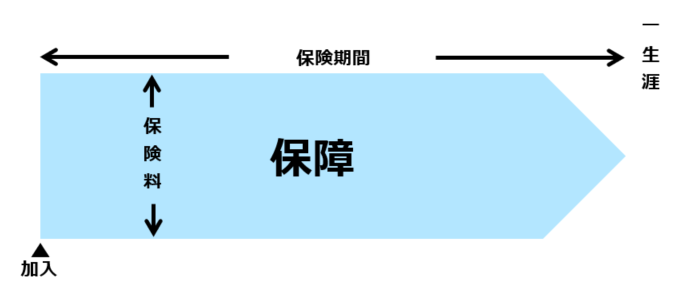

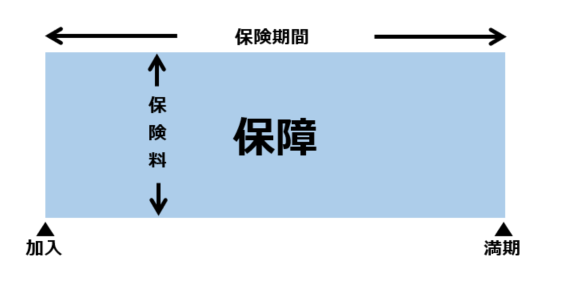

医療保険を保障期間で区別すると、終身型と定期型の2つに分けられます。終身型とはその名の通り、解約しなければ一生涯保障が続くタイプです。最近は終身型の医療保険を主力商品にしている保険会社が多く、定期型の医療保険よりも主流になっています。

終身型の特徴は以下の通りです。

- 保障は一生涯続く

- 更新がなく、保険料は契約時から変わらない

- 若い時の保険料が定期型と比べ高い

- 高齢になった時の保険料を若い時に先払いしている為、定期型と比べ見直し(乗り換え)がしづらい

終身型の医療保険の最大の魅力は保険料が変わらずに保障が一生涯続くという点です。しかしながら、保障期間が長期にわたる為、医療技術の進化や、医療制度やインフレ等の経済の変化に対応できず、実際に保険を使うことになった時に十分な保障が受けられないという可能性があります。

一方定期型とは、定められた期間のみ保障がうけられるタイプです。定期型の医療保険はさらに、更新型と全期型の2つに区別されます。

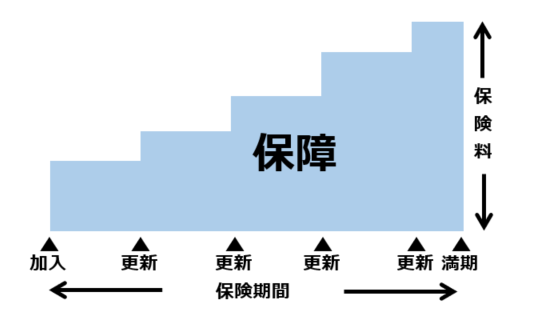

更新型とは5年、10年等の一定期間ごとに更新があり、更新時の年齢で保険料が再計算される保険です。現在販売されている定期型医療保険では更新型が主流です。

定期型(更新型)の特徴は以下の通りです。

- 若い時の保険料が終身型と比べ安い

- 更新時に保険料が上がり、特に60歳前後以降は保険料が高額になる傾向がある

- 自動更新で健康状態にかかわらず、更新は可能

- 一定年齢までしか更新ができない

- その期間のみの保険料負担のため、終身型よりも見直し(乗り換え)がしやすい。

一方、全期型とは、更新のない定期型の保険です。60歳、70歳等の契約満了年齢まで保険料は変わりません。そのため、更新型と比べると若い時の保険料が高くなります。

保険料っていつまで払うの?

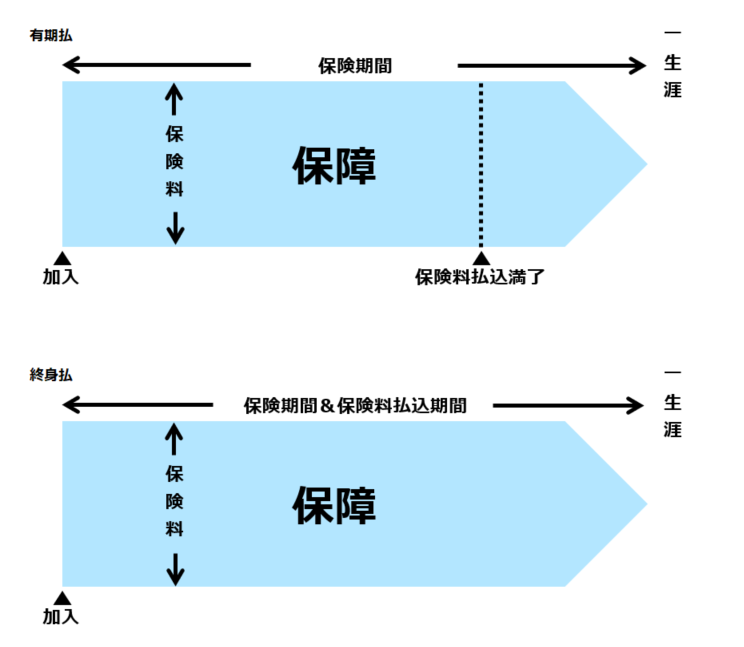

終身型の保険の場合、保険料払込期間には終身払と短期払(有期払)という2つの払込方法があります。

終身払とはその名の通り、一生涯(保険を契約している限り)保険料を支払う払込方法です。

一方、短期払(有期払)とは保障期間より早く保険料の支払いを終わらせる払込方法で、“55歳払済”“60歳払済”といった“○歳まで保険料を支払う”というものと、“5年払済”“10年払済”などの“○年間保険料を支払う”というタイプが存在します。

短期払(有期払)で契約をした場合、設定した期間まで保険料を支払った後は『保険料の支払いはないけれど保障はある』という状態が続きます。

では、保険料の払込方法によって、月々の保険料や支払総額はどのように変わるのでしょうか。

30歳の女性が某保険会社の医療保険(終身型)に加入した場合で比べてみましょう。

短期払(有期払)の場合の月払保険料と支払総額は以下の通りです。

- 60歳払済 月払保険料:2,585円、支払総額:930,600円

- 65歳払済 月払保険料:2,240円、支払総額:940,800円

- 70歳払済 月払保険料:1,990円、支払総額:955,200円

- 80歳払済 月払保険料:1,710円、支払総額:1,026,000円

保険料の支払終了時期を延ばす程、毎月の保険料は安くなりますが、保険料の支払総額は高くなることがわかります。

次に、同じ保障に終身払で加入した場合をみてみましょう。

同じ保障に終身払で加入した場合、月払保険料は1,590円です。当然のことながら、短期払(有期払)を選択するよりも、毎月の保険料は安くなります。

では、支払総額はどうなるでしょうか?

- 60歳まで契約した(亡くなった)場合:支払総額572,400円

- 65歳まで契約した(亡くなった)場合:支払総額667,800円

- 70歳まで契約した(亡くなった)場合:支払総額763,200円

- 80歳まで契約した(亡くなった)場合:支払総額954,000円

- 90歳まで契約した(亡くなった)場合:支払総額1,144,800円

短期払(有期払)で加入した時の支払総額と比べてみてください。

長期継続(長生き)する程、短期払(有期払)を選択した方が月当たりの保険料が安くなりますね。

どちらの払込方法にするかに迷ったら、ご自身の優先順位を考えてみてください。

- 老後の出費は抑えたい

- 毎月の保険料の負担を抑えたい

- 支払総額を抑えたい

- いつまでも保険料を支払うのがイヤ

- 自分は長生きをするだろう

- 常に最新の保険に見直したい

- 保険料の支払いがなくなったら保険の存在を忘れそう

働いている間に保険料を支払い終えたいという方や、自分は長生きするに違いないという方には短期払(有期払)がおすすめです。

一方、毎月の出費を抑えたい方や定期的に保障内容を見直したいという方は終身払の方がよいでしょう。

また、短期払(有期払)と終身払の両方のメリットを生かす為に“○歳以降は保険料が半額”という保険料払込方法を設定している保険会社も存在します。

保険料ってまとめて払えるの?

保険料払込期間中の保険料の支払方法(回数)には、以下のようなものがあります。

- 月払

- 半年払

- 年払

- 一時払

- 前納

月払は毎月、半年払は半年に1回(年2回)、年払は1年に1回、保険料を支払う払込方法です。一時払とは保険料全額を一括で支払う方法で、前納とは、毎年(毎月)保険料を支払う代わりに、2年分、5年分など一定期間分の保険料をまとめて先に支払うことをいいます。

一般的に、月払以外の払込方法の場合は保険会社が定める割合で保険料が割り引かれており、月払で契約をするよりも1ヶ月あたりの保険料が若干安くなります。

例えば、先ほどの「30歳の女性が某保険会社の医療保険(終身型)に加入した場合」、終身払月払保険料は1,590円(年間支払額19,080円)ですが、終身払半年払だと9,505円(年間支払額19,010円)、終身払年払だと18,805円となります。

なお、一時払以外の支払方法は所定の手続きをとることにより契約中に任意で変更できることが一般的ですが、加入する保険会社や商品によっては払込方法が限られていることがあります。

また、払込方法は契約応当月からの変更(半年払の場合は契約応答月の6か月後も可能)としている保険会社が多いため、変更を希望する場合は注意が必要です。

変更手続には一定期間の猶予が必要ですので、払込方法を変更したいという場合には、早めに加入されている保険会社または保険代理店に相談してください。

保険料ってどうやって支払うの?

月々の保険料の支払は、現在は口座振替やクレジットカード払が一般的ですが、保険会社が指定する口座へ直接入金する方法や、保険会社や保険代理店の担当者が集金する方法も存在します。

払込経路の変更についても任意で行える保険会社が多いですが、制限がある保険会社や商品もありますので、変更を希望する場合は加入されている保険会社または保険代理店に相談してください。

保険料の支払いができないと保険はどうなるの?

保険には基本的に支払いの猶予期間が設けられています。そのため、保険料の支払いがなかったからといって、即座に保障がなくなってしまうということはありません。

多くの保険会社では、支払いがなかった月の翌月にもう一度保険料の請求がかかります(猶予期間が2ヶ月以上ある契約の場合は翌々月以降にも請求がかかります)。

月払契約の場合は前月と当月分の2ヶ月分、半年払や年払契約の場合は前月と同額の請求がありますので、準備をしておいて下さい。

最近では解約返戻金がないタイプの医療保険が一般的ですが、解約返戻金がないタイプの契約には自動振替貸付制度(解約返戻金の範囲で保険会社から保険料を立て替える制度です)が存在しないため、支払いの猶予期限内に保険料の支払いがない場合、契約は失効し保障がない状態となります。

契約が失効した場合、一定期間であれば所定の手続き(告知書の提出+延滞保険料と保険会社所定の延滞利息の支払い)を取ることにより、契約を元に戻す(復活といいます)ことが可能ですが、保険会社や保険商品によっては復活の取り扱いがないことがあります。

給付金って誰が受け取るの?

医療保険の給付金受取人は被保険者と定められていることが一般的です。契約者と被保険者が異なる場合には、加入時に契約者と被保険者のどちらを給付金受取人に指定するか選択できる保険会社や保険商品も存在します。

給付金を請求する場合は、給付金受取人となっている方が書類の記入等の請求手続きを行う必要があります。

指定代理請求人ってなに?

保険の申し込みをする際には、多くの場合、指定代理請求人を指定する項目があります。では、そもそも指定代理請求人とはどのような人でしょうか?

某保険会社の約款では「給付金等の受取人である被保険者が、給付金等を請求できない特別な事情があるときに、給付金等の受取人に代わり、給付金等を請求することができる方であり、ご契約者によりあらかじめ指定された方をいいます。」と記載されています。

保険会社により、表現は多少異なりますが、

- 給付金受取人が被保険者となっている契約が対象

- 契約者があらかじめ指定する

- 給付金受取人である被保険者が給付金等を請求できない事情がある時に代理で給付金等を請求できる

という条件自体は同一です。

では、「給付金等を請求できない特別な事情」とはどのような状況でしょうか。

こちらも保険会社により文言は異なるものの、同じような内容が規定されています。

- 給付金等を請求する意思表示ができないまたは困難である場合

- 傷病名や余命の告知を受けていない場合

- その他、上記に準ずる状態である場合

上記、いずれかに該当すると保険会社が認めた場合、給付金受取人である被保険者の代わりに指定代理請求人が給付金の請求手続きを行えます。

確実に給付金請求手続きをとって頂くためには、「保険契約があること」と「代理請求ができること」を契約者からあらかじめ指定代理請求人の方にお伝えいただくことが重要です。

掛け捨てってもったいない?

現在販売されている医療保険については、いわゆる「掛け捨て」と呼ばれる解約返戻金がないタイプの保険が主流です。

そもそも、解約返戻金には3つの型があります。

1.従来型

2.低解約返戻金型

従来型と比べ、解約返戻金を低く抑えることにより保険料を割安にした型のことです。保険料払込期間満了後は解約払戻金の払戻率が良くなることが一般的です。

3.無解約返戻金型

解約返戻金をなくすことで保険料を割安とする型で、こちらが「掛け捨て」と呼ばれるタイプの保険です。ただし、短期払(有期払)の場合、無解約返戻金型であっても保険料払込期間満了後の解約には一定額の払戻金があるものもあります。

保障内容が同一であれば、無解約返戻金型<低解約返戻金型<従来型の順で、保険料が高くなります。

先ほどとは別の某保険会社の医療保険(終身型)の30歳女性の終身払保険料で比べてみると

低解約返戻金型:月払2,535円

払込期間中無解約返戻金型:月払2,135円

ですので、年間で4,800円の差額が発生しますね。

解約返戻金のあるタイプの医療保険のメリットとデメリットは以下の通りです。

主なメリット

- 掛け捨てでない(解約しても返戻金がある)

- 契約者貸付や保険料の自動振替貸付が利用できる場合がある

主なデメリット

- 月々の保険料が高い

- 解約(=保障が消滅)しなければ、返戻金は受け取れない

医療保険は、死亡保障とは異なり解約返戻金が保障の代替手段とはなりにくい種類の保険です。また、入院や手術をする確率は高齢になるほど高くなるため、『将来的には保障が不要となる』というものでもありません。

そのため、解約返戻金以外でいわゆる『戻りがある』保険も販売されています。それが「健康還付特則(健康還付給付金特則)付き」という医療保険です。

この特則は所定の年齢になると、それまでに支払った主契約の既払込保険料相当額から入院給付金等として受け取った金額を差し引いた金額を健康還付給付金として支払うというものです。

つまり、中途解約や死亡時を除くと、所定の年齢までに支払った主契約保険料全額が戻ってくる保険です。終身型の医療保険ですので、健康還付給付金を受け取った後も契約を継続することが出来ます。

主なメリット

- 所定の年齢までの主契約保険料負担は実質ゼロ

- 健康還付給付金の受け取り後もそのまま契約を継続できる

主なデメリット

- 特則を付加しない場合と比べ、保険料が高い(商品により2.3倍から2.6倍程度)

- 健康還付給付金の受け取り後も保険を継続する場合、それまでと同額の保険料の支払いが必要

- 健康還付給付金の受け取り前に解約または死亡した場合、解約返戻金が既払込保険料より少ない

- 健康還付給付金の受け取り後は解約返戻金がないため、いわゆる「掛け捨て」の保険になる

同じ保険会社の掛け捨ての医療保険と比べると保険料が高いため、少額の保険料で大きな保障を確保する(リスクに備える)という保険本来の役割は薄れますが、健康に自信があり医療保険であっても掛け捨てはもったいないと考える方には向いている保険といえます。

医療保険ってどんなものがあるの?

現在の医療保険は保障の種類により2つに分けることができます。

- 定額支払(日額)型

- 実損填補(実費補償)型

定額支払(日額)型は“1日入院したら○千円”、“1回手術したら○万円”など、支払事由に該当した場合には契約時に定めた金額を支払うタイプの保険です。

入院や手術の保障だけではなく、がんなどの特定疾病や女性特有の疾病に対する保障を手厚くする特約や退院後の通院を保障する特約等、希望に合わせて保障内容を調整することが出来ます。

最近では、入院の短期化に合わせて“1回入院した場合○万円”といった一時金の保障と日額の保障を組み合わせることが出来る商品が増えてきています。

実損填補(実費補償)型は“入院中の療養に係る診療報酬点数×○円”として契約し、入院に伴い病院に支払った費用に連動※1 して給付金を支払うタイプの保険です。

また、保険期間中に自己負担割合が変更された場合でも診療報酬点数に掛ける金額は変更されない、もしくは所定の手続きが必要となるため、実費補償とならない場合もあります。

主に損害保険会社で販売されており、「かかった分だけ」「自己負担ゼロ」といった広告を見る機会も増えてきました。差額別途代や先進医療の費用等の公的医療保険適用外の費用についても(保険商品によってはオプションで付加)補償されますが、『入院中の療養』と限定されており、通院や入院を伴わない手術等は対象になりません

※2 がん保険等の実損填補型の場合、通院や投薬についても保障対象となる保険がありますが、定額支払(日額)型と実損填補(実費補償)型の特徴をまとめるとこのようになります。

| 定額支払(日額)型 | 実損填補(実費補償)型 | |

|---|---|---|

| 保険期間 | ・終身型 ・定期型 | ・定期型のみ |

| メリット | ・支払額が決まっているので、 自己負担額以上に受け取れることがある ・終身型がある為、 老後の保障が確保しやすい | ・入院日数や治療内容に 左右されず補償され、自己負担がない ・補償内容が分かりやすい ・契約によっては差額ベッド代等も補償 ・若い頃の保険料が安い |

| デメリット | ・入院期間や治療内容によっては、 保障額が足りない | ・支払限度額が設けられている場合は 補償が不足する可能性がある ・高齢になると保険料が高い |

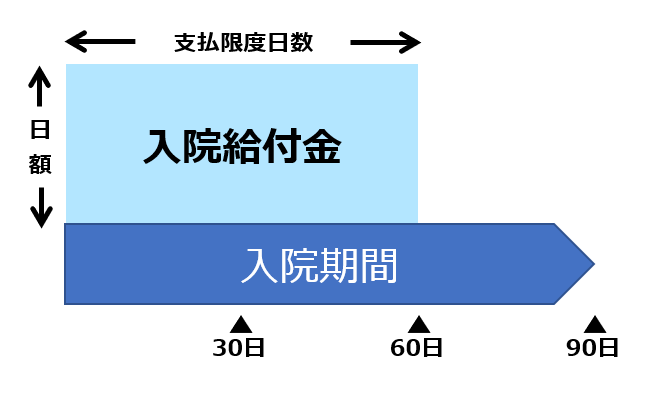

定額支払(日額)型の支払限度日数ってなに?

定額支払(日額)型医療保険のパンフレットを見ると、入院給付金の保障の説明の中に60日、180日、1095日等、日数が色々とかかれています。

どれも保障内容を理解する上で大切な数字ですので、事前にしっかりと確認しておきましょう。

入院給付金の保障を理解するために必要な項目は

- 通算支払限度日数

- 支払限度日数

- 1回の入院の定義

の3つです。

通算支払限度日数とは、最高で何日分の保障を受け取れるかという制限です。保険商品毎に通算730日、1000日や1095日等と定められています。

通算支払限度日数が1095日の商品であれば、合計して1095日、つまり3年を超えて入院した場合、それ以上は入院給付金の支払いがないということです。

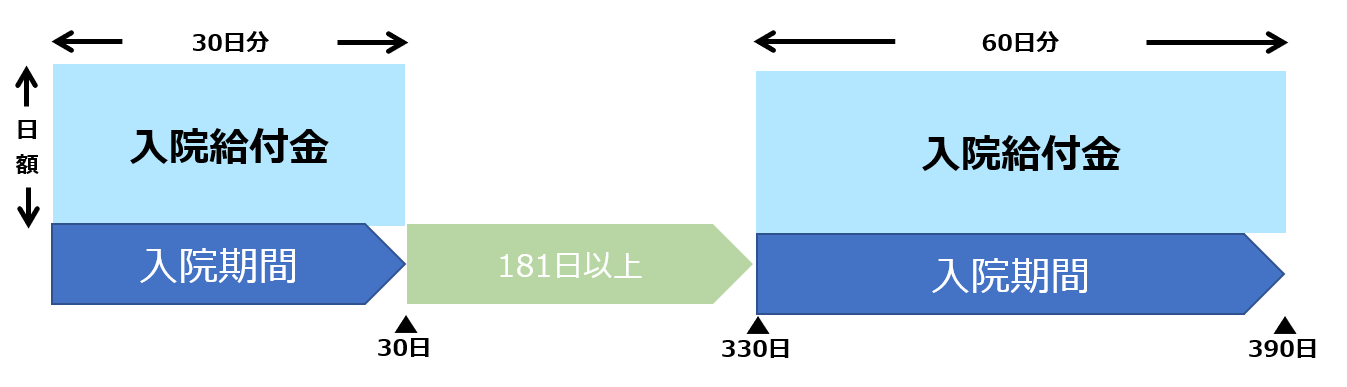

通算支払限度日数が通算の規定であるのに対して、支払限度日数とは1回の入院あたりの支払限度の制限です。こちらは30日、60日、120日等があり、申込プランとして加入時に契約者が選択できる保険商品もあります。

例えば「日額5,000円、支払限度日数60日」で契約した場合、3か月間入院したとしても支払限度は60日ですので、入院給付金は5,000円×60日=300,000円しか給付されません。

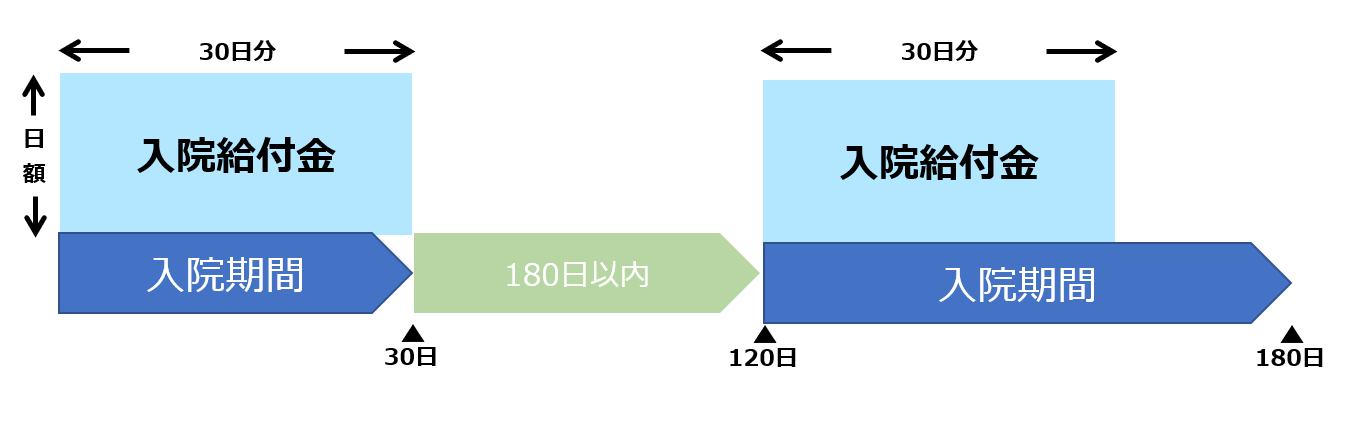

最後に1回の入院の定義です。こちらは180日としている保険商品が多いように感じますが、退院日の翌日から定められた期間内に再度入院した場合は1回の入院とみなす、という規定です。1回の入院とみなされた入院全てをまとめて、支払限度日数の制限が適用されます。

「日額5,000円、支払限度日数60日、1回の入院の定義180日」の場合、最初に30日入院し、退院した3か月後に再度60日入院したとしても、最初の30日間の入院と次の60日間の入院は1回の入院とみなし、2回目の入院時は30日分の150,000円(合計で60日分)しか入院給付金は支払われません。

一方、同じ条件の保険で、最初に30日入院し、退院した10か月後に再度60日入院した場合は、最初の入院の退院日から180日以上経過しているため、それぞれ1回ずつの入院とみなされます。

この場合、入院給付金は最初の入院分150,000円(30日分)、2回目の入院分300,000円(60日分)が支払われることになります。

定額支払(日額)型の手術保障ってどんな仕組み?

手術保障の内容を理解する上でのポイントは2つです。

- 給付金額

- 保障対象となる手術の種類

手術給付金の支払額は、一律で定められている商品と、条件により給付金額が異なる商品があります。

給付金額が一律のものは、“1回○万円”や“日額の○倍”というように金額が設定されており、受けた手術の種類や入院有無等を問わず給付額が一定のため、受け取れる金額がわかりやすい反面、重大手術等の場合には給付金額が十分ではない場合もあります。

一方、条件により給付金が異なる商品の場合は“手術の種類によって日額の○倍・○倍・○倍のいずれか”というものや“入院を伴う場合は○万円、伴わない場合は○万円”というもの等があります。

手術の種類により手術給付金額が変わる保障の場合、どの手術が何倍となるかについては約款に記載されていますので、確認をしてみて下さい。

続いて保障対象となる手術の種類についてです。こちらは、以下のどちらかという保険商品が大半です。

- 公的医療保険対象の手術

- 88種類の手術

| 公的医療保険対象の手術 | 88種類の手術 |

|---|---|

| 公的医療保険制度にもとづく 医科診療報酬点数表によって 手術料の算定対象として 列挙されている診療行為 | 皮膚・乳房の手術 |

| 筋骨の手術 | |

| 呼吸器・胸部の手術 | |

| 循環器・脾の手術 | |

| 医科診療報酬点数表によって 放射線治療科の算定対象として 列挙されている診療行為※1 | 消化器の手術 |

| 尿・性器の手術 | |

| 内分泌器の手術 | |

| 神経の手術 | |

| 感覚器・視器の手術 | |

| 感覚器・聴器の手術 | |

| 悪性新生物の手術 | |

| 新生物根治放射線照射 | |

| 上記以外の手術 |

現在販売されている商品は、公的医療保険対象の手術の方が主流で、88種類の手術よりも公的医療保険対象の手術の方が、保障される手術の数は多くなります。

公的医療保険対象の手術は1000種の手術といわれることがあり、88から1000に対象の手術が大幅に増えたと思われる方もいますが、88種類の手術は手術を88分類としたもので、1000種というのは一つ一つの手術を表現したものですので、実際には大きな変更はありません。

88種類の手術では対象外であったものが公的医療保険対象の手術では対象となるものもありますが、その逆に88種類の手術では対象でも公的医療保険対象の手術では対象外とされたものもあります。

“公的医療保険対象の手術”となっている商品であっても、約款で保障対象外となっている公的医療保険対象手術があるためです。

定額支払(日額)型にはどんな特約があるの?

実損填補(実費補償)型の医療保険は入院に伴い病院に支払いをした金額に連動して給付金が支払われるため、契約内容がシンプルな保険です。

一方、定額支払(日額)型の医療保険は主契約(入院給付金や手術給付金)と特約を組み合わせ、保障内容を調節します。

支払要件に該当すれば、実際に医療費がいくらかかったかに関係なくあらかじめ決められた金額が支払われますので、ご自身が気になる部分の保障を手厚くすることが可能です。

各保険会社で様々な特約を販売していますが、代表的なものを紹介します。

先進医療特約

先進医療※3 の治療を受けた場合にその技術料に応じて給付金が支払われる特約です。限度額はあるものの掛かった技術料と同額を支払う(=実費保障)タイプの保障と、掛かった技術料に対してあらかじめ定められている所定の金額を支払うタイプの保障があります。

健康な方用の医療保険であれば月払保険料は100円前後です。先進医療は数百万円かかるものもあり、少額の保険料で大きな保障を確保するという保険本来の目的に合致した保障です。

保険料払込免除特約

三大疾病保険料払込免除特約や七大疾病払込免除特約等があり、三大疾病や七大疾病で所定の状態となった場合に、以降の保険料の払込が免除される特約です。

悪性新生物については90日程度の不填補期間(待ち期間)を設けていることがあります。医療費の負担が大きい重大な疾患で治療を受ける際に、出費を抑えることが出来ます。

入院一時金特約

所定の入院をした際にまとまった給付金を支払うという特約です。短期入院の際に入院日額の保障だけでは十分な保障を受け取れない可能性があるということから開発されました。

これからも、入院日数はさらに短くなるといわれており、現在の医療事情にあった保障といえるでしょう。

無事故給付金特約

健康祝金特約等の名称で呼ばれることもありますが、一定期間に給付金の受け取りがない場合に給付金が支払われます。契約を続ける楽しみがほしいという方や解約の予定はないが掛け捨てはイヤという方向けの保障です。

通院特約

退院後、一定期間内に通院をした場合に給付金が支払われる保障です。(入院を伴わない)通院での治療のみの場合は保障されません。退院後だけではなく入院前の通院も保障する保険商品も存在します。

入院での治療から通院での治療へと変化している現在の医療事情に合わせた保障になっています。

女性疾病特約

所定の女性疾病での入院をした時に、主契約の給付金に上乗せで給付金を支払う特約です。所定の女性疾病で手術を受けた際に給付金を上乗せする特約を販売している商品もあります。

保険会社(保険商品)により、対象となる疾病の範囲が異なりますので、比較検討する場合は注意が必要です。

特定疾病一時金特約

悪性新生物や三大疾病など特定の疾病で所定の状態となった時に、一時金を支払う特約です。

悪性新生物であれば「診断」が一時金支払いの条件となることが多いですが、それ以外の疾病の場合は診断(り患)だけではなく、所定の状態や所定の入院・手術等をすることが支払い条件です。

悪性新生物については90日程度の不填補期間(待ち期間)を設けていることがあります。

どの特約においても、同じタイプの保障であっても保険会社や保険商品で保障内容や給付条件には差異がありますので、加入を検討する際には、パンフレット等で詳細を確認しておきましょう。

日帰り入院でも保障がでるの?

昔の医療保険は“5日目から“など、入院給付金の支払いに免責期間を設けているものが多数ありました。現在販売されている医療保険は入院の短期化に対応するため、”1日目から“となっているものが大半です。

入院”1日目から“保障される医療保険であれば、病院に1泊しない、いわゆる日帰り入院であっても入院であれば保障対象となる場合があります。

健康に不安がある方用の保険って?

現在販売されている医療保険は、健康告知の内容から3つに分類されます

- 有選択型(告知型)

- 引受基準緩和型

- 無選択型

有選択型(告知型)とはいわゆる健康な方向けの保険です。健康告知に関する質問が5~10個ほど用意されており、健康告知の質問に該当する場合はその詳細についてさらに告知が必要です。

引受基準緩和型と無選択型は健康に不安のある方向けとして販売されている保険です。引受基準緩和型医療保険は有選択型医療保険と比べ健康告知が簡素化されており、3~4つの告知質問全てに該当しなければ※4申し込みができるという内容です。

月々の保険料は有選択型(告知型)医療保険と比べて高くなり、加入から約1年間は保障が50%※5 となりますが、持病や既往症が再発・悪化した場合でも保障の対象です。

無選択型は健康告知が全くない保険で、引受基準緩和型医療保険に加入できない方向けの保険です。

5年更新の定期保険が一般的で、持病・既往症に対する保障には条件があります。月々の保険料は引受基準緩和型の医療保険よりもさらに割高です。

どの種類の保険であっても、保険会社では申込書の内容を基に総合的※6 に審査を行い、契約を引き受けるかどうかを決定します。

有選択型(告知型)医療保険については、“無条件で引き受け“と”引き受け不可“の他、”特別条件を付けての引き受け“という引き受け方法があります。

特別条件付きの契約って?

有選択型(告知型)医療保険には“特別条件付きでの引き受け“という仕組みがあります。これは契約者相互の公平性を保つために、それぞれの被保険者の健康リスクを調整する仕組みです。

特別条件の内容には以下のようなものがあります。

- 特定部位・特定疾病不担保

- 高度障害不担保(特定障害不担保)

- 保険金削減

- 保険料割増

「特定部位・特定疾病不担保」とは目、右下肢、大腸、胃といった特定の部位や異常妊娠、異常分娩といった特定の疾病について一定期間あるいは全期間にわたって保障をしないというものです。

例えば、「部位:目、期間:3年」という条件がついた場合、契約から3年間は本来であれば給付対象となる目に関する入院や手術をした場合でも給付金の支払いはされません。

「高度障害不担保(特定障害不担保)」とは約款所定の高度障害もしくは身体障害状態になった場合でも保険料の支払い免除は適用しないという条件です。

そもそも、医療保険には多くの場合、約款所定の障害状態になった際には以降の保険料の支払いを免除するという規定が設けられています。

高度障害不担保とは約款所定の高度障害になった場合でも保険料の支払いは免除しないという条件です。特定障害不担保の場合は、高度障害全般ではなく、特定の障害(視力障害、聴力障害等)で約款所定の障害状態になった際には保険料の支払いが免除されないというものです。

「保険金削減」は一定期間に給付金の支払い事由に該当した場合は、約款で定められている割合に従って、給付金を削減して支払うという条件です。

某保険会社では「削減期間:3年」という特別条件の場合は「1年以内の支払額25%、1年超2年以内の支払い額50%、2年超3年以内の支払い額75%」という削減割合が約款で定められていますので、入院給付金日額10,000円の保障に加入していて10日間入院した場合、加入から1年以内であれば25,000円、2年超3年以内であれば75,000円の支払いになるということです。

3年経過後は満額の支払いですので日額10,000円の保障で10日間入院すれば100,000円が給付されます。

「保険料割増」とは、パンフレット記載の保険料に特別保険料(割増保険料)をプラスして月々の保険料を支払うというもので、月払保険料5,000円で申し込みをして特別保険料(割増保険料)1,000円という条件がついた場合には、月々の保険料が6,000円に変更されるという意味です。

保険会社での審査の結果、“特別条件付きでの引き受け“となった場合には契約者※7 の承諾が必要となります。特別条件が付いた場合は書面での通知がありますので、内容を確認し条件を承諾するか不承諾となるかを判断します。

特別条件不承諾の場合は契約不成立となります。

保険金・給付金を受け取ったら税金を納めるの?

保険会社から支払われる保険金・給付金は大きく2つに分類されます。

- 1.人の生死に起因して支払われるもの

- 2.身体の障害に起因して支払われるもの

1の具体的な例としては、死亡保険金や満期保険金等があり、2には入院給付金や手術給付金等があります。

課税対象となる保険金・給付金は1のみであり、2の保険金・給付金は非課税です。

したがって、医療保険から受け取る保険金・給付金には基本的に税金を納める必要がありません。ただし、特約として付加されている死亡保障や満期保険金、解約返戻金等は課税対象です※8。無事故給付金、健康祝金、生存祝金等は契約内容によっては課税対象となりますので、注意が必要です。

なお、一般的には1により受け取る保険金・給付金を「保険金」、2により受け取る保険金・給付金を「給付金」といいます(高度障害保険金、リビング・ニーズ特約に基づく保険金等の例外も存在します)。

1の保険金・給付金を受け取った場合には、契約者(保険料負担者)と保険金受取人の関係により、所得税、贈与税、相続税、源泉分離課税のいずれかがかかります。

保険商品のご検討にあたっては、「契約概要」「注意喚起情報」「ご契約のしおり」「約款」などを必ずご覧ください。

本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。

本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。

また、本コンテンツの記載内容は、予告なしに変更することがあります。